親から土地を相続で引き継いだものの、活用方法に悩んでいる方も多くいらっしゃるかもしれません。地方から都市部への人口流出は増加しており、将来さらに人口が減少することを考えると、益々空き家問題・相続した土地活用問題が起こってくると想定されます。

親から土地を相続で引き継いだものの、活用方法に悩んでいる方も多くいらっしゃるかもしれません。地方から都市部への人口流出は増加しており、将来さらに人口が減少することを考えると、益々空き家問題・相続した土地活用問題が起こってくると想定されます。住宅は別のところに既に建設しており、相続した土地を利用する予定もないけど、先祖代々の土地を他人に売るのは嫌だ。そのままにしておくのは税金も掛かるので、何かしら税金分ぐらいは活用したい、というご相談をよく頂きます。今回の記事では、土地を持っているとどのくらい税金がかかるのか、一般的にどんな活用方法があるのか、そのメリット・デメリットを分かりやすく解説致します。

土地を持っているだけで税金がかかる?

「固定資産税」という言葉を一度は聞かれたことがあると思います。一方で、どのようにして税金が計算されるのか、いつ頃納付しなければならないのかといった点は、なかなか触れる機会がないと思いますので、概要を説明します。

固定資産税(+都市計画税)とは、土地・家屋などの固定資産を1月1日時点で保有する人に課税される税金です。そのため、1月2日以降に物件を手放した場合でも、その年分は全額支払わなければなりません。

固定資産税の額は、毎年4〜6月頃に送付される通知書に記載されています。

同封されている納付書をもとに、一括払い又は年4回払いで納付します。

土地・家屋の評価額は総務省の定める固定資産評価基準をもとに算定され、3年毎に評価の見直しがなされます。

2021年に見直しがなされましたので、次回は2024年となります。

土地の固定資産税評価額は一般的に時価の7割程度、建物は時価の6割程度といわれています。

つまり、時価1,000万円の土地であれば、固定資産税評価額は700万円程度となります。

家屋は、同じ建物を新しく建てた場合、どれくらいの費用がかかるかを想定し、経年劣化分を補正し、算出します。(再建築価格)

簡単な式にすると「評価額=再建築に必要な金額×建物の劣化等による減価」であり、まずはこちらを理解しておいてもらえれば大丈夫です。

尚、経年劣化分の補正率は最低でも0.2となるため、家屋の評価額は新築時の2割までしか下がらないことになっています。

尚、一部の住宅用地は特例が認められ、税金負担が軽減されます。

計算式:固定資産税=課税標準額×標準税率(1.4%)

土地の評価額(課税標準額)=土地の面積(地積)×固定資産税路線価

実際の評価額は、毎年4月頃に送付される通知書で確認することもできます。

実際にいくらぐらい税金がかかるのか、シミュレーションをしてみましょう。

計算の条件

・一軒家が建つ都内の住宅用地

・土地の面積100平方メートル

・路線価50万円

固定資産税の計算

課税標準額=100×50万円=5000万円

固定資産税=5000万円×1.4%=70万円

尚、住宅用地には、特例が認められ軽減措置があります。「小規模住宅用地(住宅用地で住宅1戸につき200㎡までの部分)」は課税標準価格×1/6、「一般住宅用地(小規模住宅用地以外の住宅用地)」は課税標準価格×1/3に減額することとされています。

先ほどのシミュレーションの条件で、特例を適用させた計算をすると下記のようになります。

特例を適用した固定資産税の計算

課税標準額=100×50万円=5000万円

固定資産税=5000万円×1/6×1.4%=11万6千円

以上のように、固定資産税の計算では特例適用を行うと、税金がかなり安くなります。

一軒家を建てる以外にも、様々な軽減措置があります。何かしら対策を行うことで、更地にしておくよりも税金を抑える事が可能です。

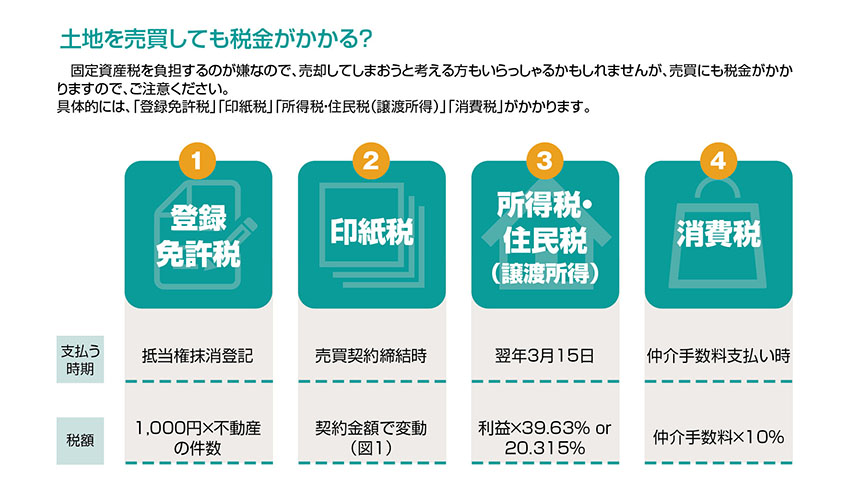

土地を売買しても税金がかかる?

固定資産税を負担するのが嫌なので、売却してしまおうと考える方もいらっしゃるかもしれませんが、売買にも税金がかかりますのでご注意ください。

具体的には、「登録免許税」「印紙税」「所得税・住民税(譲渡所得)」「消費税」がかかります。

①登録免許税

土地の売買により所有者が変わると、新たに変更登記をする必要があります。その際、登録免許税が必要になり、一般的に買主が負担します。

尚、抵当権の抹消登記の他、買主は所有権移転登記に不動産価格×1.5%の登録免許税が掛かります。

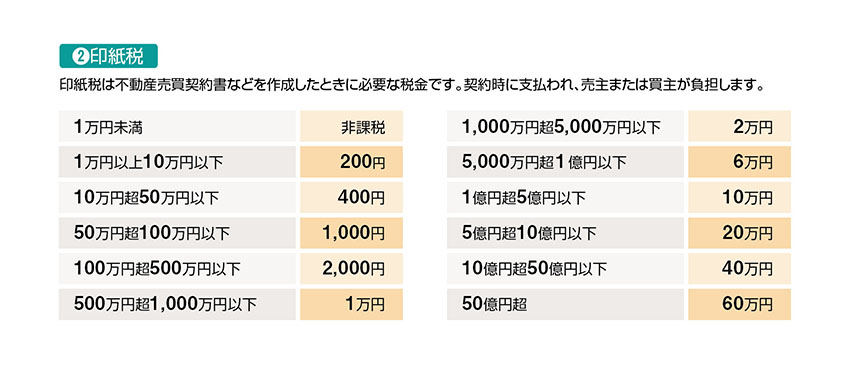

②印紙税

印紙税は、不動産売買契約書などを作成したときに必要な税金です。契約時に支払われ、売主または買主が負担します。

③所得税・住民税(譲渡所得)

売却の際に得た利益に応じて必要となる税金です。売却年の翌年2月16日〜3月15日の確定申告時に売主が負担します。

尚、譲渡した年の1月1日現在の所有期間が5年を超えるか否かで税率が異なります。

5年以内:短期譲渡所得(分離課税)⇒20.315%

5年超:長期譲渡所得(分離課税)⇒39.63%

この所有期間ですが、相続や贈与によって取得したときは所有期間が引き継がれ、前の人が取得した日から5年超えかを判定します。

④消費税

土地の売買そのものに消費税はかかりませんが、関連する取引の中で消費税が発生します。

・不動産会社への仲介手数料(売却額×3~5%)

・司法書士に支払う報酬(登記)

・住宅ローンの繰上返済手数料など

まとめ

ここまで見てきたように、土地は持っているだけでも税金がかかり、売却しても税金が取られてしまいます。資産を持っているのだから、売却する等すれば、税金を負担する能力(=担税力)があるだろうと言われても、相続・贈与で譲り受けた場合など、なかなか売却できない事情もあると思います。

元から投資運用をされている方や不動産業界でお仕事をされている方などは、上手く土地活用を行い、寝かせている土地からせめて税金分ぐらいはリターンを得ることができるようにしています。

一方、ほとんどの方は土地活用が未経験のため、何から始めれば良いかもなかなか検討が付かず、結局放置してしまっているケースが多々見られ、非常に勿体無いと思います。

次の記事では、どんな土地活用方法があるのか、また各メリット・デメリットをまとめて解説していますので、是非土地活用の第一歩目として目を通していただけますと幸甚に存じます。